Raport Barometru transportowego TIMOCOM – III kwartał 2022

Europejski transport drogowy w obliczu wyzwań

Niewykorzystane moce, szok cenowy, brak kierowców – europejski transport drogowy towarów w ostatnim czasie boryka się z poważnymi wyzwaniami. Najnowsze dane Barometru Transportowego TIMOCOM z 3. kwartału 2022 roku wskazują na zmianę trendu w stosunku liczby ofert ładunków do wolnych pojazdów.

Cała pierwsza połowa 2022 roku charakteryzowała się ogromną nierównowagą na europejskim rynku transportowym. W 3. kwartale sytuacja zaczęła się stabilizować. Choć stosunek oferowanych frachtów do oferowanych przestrzeni ładunkowych nadal przewyższał 70:30, wykres zaczął zbliżać się do tego z 2021 roku. W 3. kwartale 2022 roku Barometr Transportowy TIMOCOM zarejestrował ogółem 41,9 mln ofert frachtów, co stanowi 10-procentowy wzrost w porównaniu z analogicznym okresem poprzedniego roku.

W 3. Kwartale 2022 na Giełdzie Transportowej TIMOCOM w całej Europie zamieszczono o 28% mniej ofert frachtów niż w 2. kwartale, natomiast w niemieckim transporcie krajowym różnica wyniosła aż -34%.

Przyczyn tego zjawiska należy upatrywać m.in. w zerwaniu międzynarodowych łańcuchów dostaw, będącym późnym efektem gospodarczym pandemii koronawirusa, oraz w wojnie w Ukrainie. Bezpośrednim skutkiem był natomiast gwałtowny wzrost cen paliw i pojazdów, z kolei wysoka inflacja doprowadziła do spadku popytu oraz wzrostu zapasów magazynowych. Wskaźnik Aktywności Menedżerów Zaopatrzenia publikowany przez Federalny Związek Gospodarki Materiałowej, Zaopatrzenia i Logistyki [niem. Bundesverband Materialwirtschaft, Einkauf und Logistik] w lipcu po raz pierwszy osiągnął wartość ujemną, a prognozy gospodarcze są pesymistyczne.

Podobny obraz wyłania się także dla polskiego rynku. Według GUS we wrześniu br. wskaźnik ogólnego klimatu koniunktury w przetwórstwie przemysłowym wyniósł -18,8, w budownictwie -19,1, a w handlu hurtowym -8,3. We wszystkich trzech przypadkach wskaźniki te (w porównaniu rok do roku) są niższe niż w latach ubiegłych. Na niskim poziomie utrzymuje się także wskaźnik ufności konsumenckiej: we wrześniu wyniósł -44,20 (to nawet mniej niż w szczycie pandemicznego załamania w kwietniu 2020).

Brak przestrzeni ładunkowych – fenomen europejski

Największym długoterminowym wyzwaniem dla rynku transportowego jest bez wątpienia brak kierowców. Jak wskazuje Międzynarodowa Unia Transportu Drogowego IRU, w samych Niemczech za pięć lat będzie brakowało 185.000 kierowców zawodowych. Oznaczałoby to potrojenie obecnie istniejącego deficytu, którego wielkość została właśnie po raz pierwszy ustalona naukowo: obecnie na niemieckim rynku transportowym brakuje 56.000 pracowników – tak wynika z badania na temat wąskich gardeł w logistyce, w którego powstaniu brała udział także firma TIMOCOM.

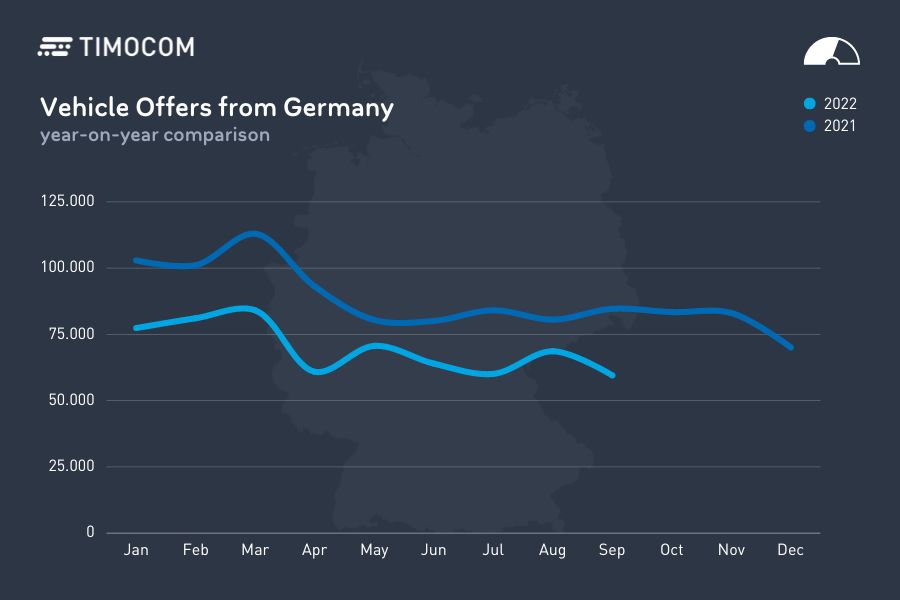

Konsekwencje tego stanu rzeczy znajdują bezpośrednie odzwierciedlenie w dostępności samochodów ciężarowych na Giełdzie Transportowej TIMOCOM: w 2022 roku liczba ofert przestrzeni ładunkowej w Europie zatrzymała się na poziomie z roku poprzedniego. „Jeśli jednak bliżej przyjrzymy się liczbom, zauważymy powody do niepokoju” – przyznaje Gunnar Gburek.- „W Niemczech widzimy jednoznaczny trend: przedsiębiorcy oferują znacznie mniej przestrzeni ładunkowych niż jeszcze w ubiegłych latach”. W ciągu pierwszych dziewięciu miesięcy bieżącego roku na Giełdzie Transportowej TIMOCOM zgłoszono przeciętnie o 24% mniej mocy przewozowych niż w roku poprzednim.

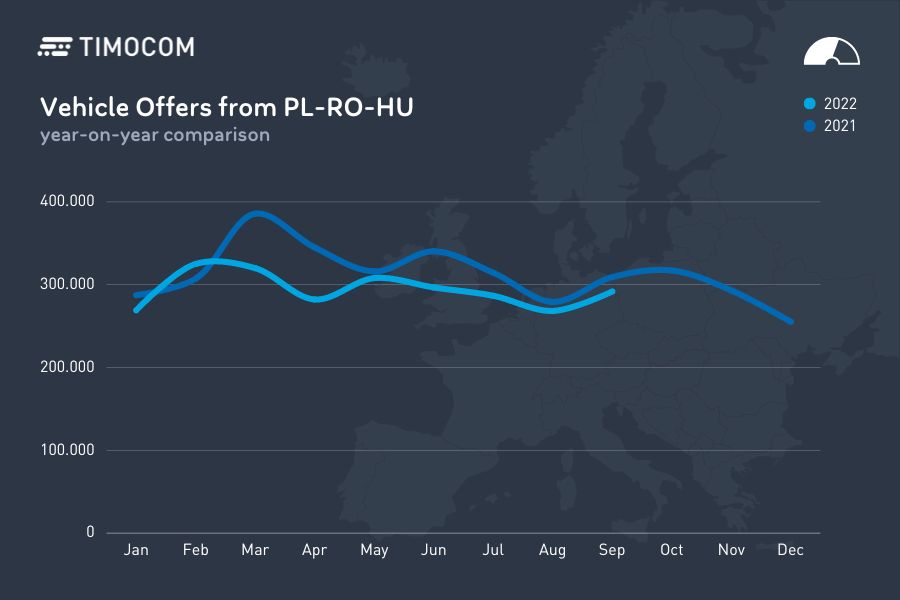

Coraz mniej ofert wolnych pojazdów zgłaszają także przewoźnicy z Polski, Węgier i Rumunii, czyli krajów, w których transport stanowi niezwykle silną gałąź gospodarki. Od początku bieżącego roku przedsiębiorstwa z tych trzech państw opublikowały w TIMOCOM Marketplace średnio o 8% mniej ofert wolnych powierzchni ładunkowych niż w analogicznym okresie roku 2021. Przyczyną tego trendu - oprócz rosnących kosztów - jest brak pracowników. „Jeśli ktokolwiek myśli, że do Niemiec przyjadą wykwalifikowani pracownicy z zagranicy, jest w błędzie” – stwierdza kategorycznie Gunnar Gburek i dodaje: „Uczestnicy rynku muszą szybko reagować i eliminować wszelką nieefektywność, w tym puste przejazdy oraz kolejki przy za- i rozładunku”.

Polska i Litwa – nadzieja na nowe moce transportowe?

W świetle powyższych liczb oraz w związku ze zbliżającymi się świętami niedobór przestrzeni ładunkowej jeszcze się powiększy. Gburek przewiduje w nadchodzącym kwartale dalsze braki dostępnych pojazdów i wzrost kosztów transportu na rynku europejskim. Wyjątkiem mogą być Litwa i Polska: w tych krajach za sprawą inwestycji w duże samochody ciężarowe oferta przestrzeni ładunkowej się zwiększa. „Wiele polskich przedsiębiorstw dotychczas korzystało głównie z pojazdów o dopuszczalnej masie całkowitej 3,5 tony” – wyjaśnia Denis Pasala, dyrektor polskiego oddziału. - „Ten model staje się jednak nieatrakcyjny ze względu na wprowadzony w ramach pakietu mobilności wymóg posiadania licencji wspólnotowej już dla aut powyżej 2,5 t dmc, dlatego wiele firm przestawia się na większe pojazdy”. Z danych Polskiego Związku Przemysłu Motoryzacyjnego wynika, że w 3. kwartale 2022 roku zarejestrowano znacznie więcej nowych samochodów ciężarowych niż rok wcześniej: w sierpniu o 34%, a we wrześniu – o 17%. Jednocześnie o 25% zmniejszyła się liczba rejestrowanych pojazdów do 3,5t.

Polska: spadki w imporcie i eksporcie

W 3. kwartale 2022 r. liczba ofert ładunków do Polski na wszystkich kluczowych relacjach była niższa niż w kwartale 2. Trend spadkowy jest jednak typowy dla sezonu letniego. Spośród topowych relacji największy spadek zanotował kierunek ES-PL (-66% w porównaniu z poprzednim kwartałem oraz -9% rok do roku). W zestawieniu z trzecim kwartałem 2021 liczba ofert ze wszystkich analizowanych krajów poza Hiszpanią wzrosła, jednak wzrost ten jest niższy niż w ubiegłym roku. Uwagę zwraca także relacja z Niemcami – najważniejszym dla Polski partnerem handlowym. Sezonowy spadek liczby ofert jest tutaj symboliczny, natomiast w porównaniu z trzecim kwartałem 2021 odnotowano 28% wzrost.

Relacja | W porównaniu z drugim kwartałem 2022 | W porównaniu z trzecim kwartałem 2021 |

Niemcy - Polska | -7% | +28% |

Hiszpania - Polska | -66% | -9% |

Francja - Polska | -20% | +53% |

Niderlandy - Polska | -22% | +97% |

Włochy - Polska | -25% | +39% |

Wielka Brytania - Polska | -11% | +94% |

Spadek liczby ofert frachtów widoczny jest także w eksporcie – zarówno w zestawieniu z analogicznym okresem roku ubiegłego, jak i z drugim kwartałem 2022. Jedynie na kierunku PL-IT widać symboliczny, 1-procentowy wzrost. W przypadku relacji PL-DE zauważalny jest spadek sezonowy (-38% w porównaniu z drugim kwartałem 2022). W zestawieniu rok do roku liczba ofert frachtów spadła nieznacznie – o 6%.

Relacja | W porównaniu z drugim kwartałem 2022 | W porównaniu z trzecim kwartałem 2021 |

Polska - Niemcy | -38% | -6% |

Polska - Hiszpania | -14% | -1% |

Polska - Francja | -27% | -1% |

Polska - Niderlandy | -47% | -36% |

Polska - Włochy | -21% | +1% |

Polska – Wielka Brytania | -29% | -10% |

Solidarność między uczestnikami rynku transportu drogowego towarów

Paradoksalnie nierównowaga między popytem a podażą usług transportowych, związana ze znacznym wzrostem kosztów pracy, pojazdów i paliwa, doprowadziła także do pozytywnych zjawisk na rynku transportu drogowego. O ile w ubiegłych latach pandemii skarżono się na brak solidarności, wyjątkowy rok 2022 doprowadził do zmiany podejścia stron zaangażowanych w transport drogowy. Dla wyjaśnienia: niezależnie od stosowanej technologii – Diesel, LNG czy AdBlue – koszty energii od wybuchu wojny w Ukrainie wzrosły tak gwałtownie, że niektórzy przedsiębiorcy musieli wycofać część swych flot z ruchu. Ze względu na wysokie ceny gazu wycofano z użycia szczególnie wiele ciężarówek LNG, które przestały być dostępne na rynku transportowym. Z uwagi na brak kierowców trudno wyrokować, kiedy – i czy w ogóle – ten utracony potencjał powróci na rynek.

Zleceniodawcy błyskawicznie zareagowali na nową sytuację gospodarczą, będącą egzystencjalnym zagrożeniem dla licznych przedsiębiorstw transportowych: wielu klientów zgodziło się na podwyżki stawek transportowych. Dzięki nieustającemu popytowi na przestrzeń ładunkową przewoźnicy mogli zatem szybciej niż zwykle przerzucić na zleceniodawców rosnące w szalonym tempie koszty transportowe. „Nasza cyfrowa giełda znacząco przyczyniła się do ustabilizowania rynku transportu drogowego towarów w tych trudnych czasach” – ocenia Gunnar Gburek. - „Zaletą rynku spot jest bowiem maksymalna elastyczność, natomiast nasza rozległa sieć klientów sprzyja solidarności między załadowcami a spedytorami”.

Jeżeli chodzi o prognozy na przyszły rok, przewidujemy, że zbliżająca się recesja w Niemczech zmniejszy liczbę ofert przewozowych i tym samym zredukuje nadwyżki frachtów. Gunnar Gburek oczekuje, że sezonowy spadek popytu na usługi transportowe w styczniu 2023 roku będzie silniejszy niż w latach ubiegłych. W efekcie deficyt mocy transportowych ulegnie złagodzeniu, skutkiem czego ceny przewozów powinny utrzymać się na wysokim poziomie.